| Дата публикации | 02.08.2022 |

ЦЕНТРАЛЬНЫЙ РЕСПУБЛИКАНСКИЙ БАНК

ДОНЕЦКОЙ НАРОДНОЙ РЕСПУБЛИКИ

ПОСТАНОВЛЕНИЕ

12 июля 2022 г. г. Донецк № 207

Об утверждении Изменений к

Методике определения факторов, влияющих на ухудшение финансового положения страховщика

В соответствии с пунктами 52, 61 части 1 статьи 4, частью 1 статьи 8, пунктом 22 части 2 статьи 21 Закона Донецкой Народной Республики «О Центральном Республиканском Банке Донецкой Народной Республики», частью 10 статьи 23, пункта 11 части 2 статьи 29, частью 4 статьи 30, частью 7 статьи 32 Закона Донецкой Народной Республики «Об обязательном страховании гражданской ответственности владельцев транспортных средств», с целью усовершенствования правил и определения факторов, влияющих на ухудшение финансового положения страховщика, Правление Центрального Республиканского Банка Донецкой Народной Республики

ПОСТАНОВЛЯЕТ:

- Утвердить Изменения к Методике определения факторов, влияющих на ухудшение финансового положения страховщика, утвержденной Постановлением Правления Центрального Республиканского Банка Донецкой Народной Республики от 07 июля 2020 г. № 262, зарегистрированным в Министерстве юстиции Донецкой Народной Республики 20 июля 2020 г., регистрационный номер № 3966, которые прилагаются.

- Контроль выполнения настоящего Постановления возложить на первого заместителя Председателя Дмитренко Ю.А.

- Настоящее Постановление вступает в силу со дня, следующего за днем его официального опубликования.

Председатель А.В. Петренко

УТВЕРЖДЕНЫ

Постановлением Правления

Центрального Республиканского Банка

Донецкой Народной Республики

от 12 июля 2022 г. № 207

Изменения к Методике определения факторов, влияющих на ухудшение финансового положения страховщика

- Дополнить пункт 1.3 раздела I Методики определения факторов, влияющих на ухудшение финансового положения страховщика, утвержденной Постановлением Правления Центрального Республиканского Банка Донецкой Народной Республики от 07 июля 2020 г. № 262, зарегистрированным в Министерстве юстиции Донецкой Народной Республики 20 июля 2020 г., регистрационный номер № 3966 (далее – Методика) новым подпунктом «л» следующего содержания:

«л) увеличение показателя доли дебиторской задолженности по операциям страхования в активах страховщика.».

- Пункт 1.4 раздела I Методики после слов «зарегистрированных на территории Донецкой Народной Республики» дополнить словами «, а также отчетности, предоставленной в соответствии с Постановлением Правления Центрального Республиканского Банка Донецкой Народной Республики от 16 ноября 2020 г. № 423 «Об утверждении форм отчетности, порядков их составления и Порядка предоставления (подачи) отчетности некредитными финансовыми организациями», зарегистрированным в Министерстве юстиции Донецкой Народной Республики 26 ноября 2020 г., регистрационный номер № 4155».

- Раздел II Методики изложить в новой редакции:

«II. Определение значений факторов, влияющих на ухудшение финансового положения страховщика

2.1. Значение уровня покрытия страховых резервов собственным капиталом (К1) определяется как отношение величины собственного капитала к сумме страховых резервов по обязательному страхованию гражданской ответственности владельцев транспортных средств:

где:

где:

СК – собственный капитал на отчетную дату (форма № 1 строка 1495);

СР – страховые резервы страховщика на отчетную дату (форма № 1 строка 1530).

Снижение уровня покрытия страховых резервов собственным капиталом от 45% до 40% является основанием для направления страховщику требования Центрального Республиканского Банка в письменной форме по предоставлению плана мероприятий, направленного на повышение финансовой устойчивости, в соответствии с Законом.

Недопустимое значение уровня покрытия страховых резервов собственным капиталом – менее 40%.

2.2. Значение уровня долговой нагрузки страховщика (К2) определяется как отношение обязательств страховщика за вычетом страховых резервов и доходов будущих периодов к общей сумме пассивов на отчетную дату:

![]() где:

где:

Об – обязательства страховщика на отчетную дату (форма № 1 строка 1595 + строка 1695 + строка 1700 + строка 1800);

СР – страховые резервы страховщика на отчетную дату (форма № 1 строка 1530);

ДБП – доходы будущих периодов (форма № 1 строка 1665);

П – общая сумма пассивов на отчетную дату (форма № 1 строка 1900).

Увеличение уровня долговой нагрузки от 33,25% до 35% является основанием для направления страховщику требования Центрального Республиканского Банка в письменной форме по предоставлению плана мероприятий, направленного на повышение финансовой устойчивости, в соответствии с Законом.

Недопустимое значение уровня долговой нагрузки страховщика – более 35%.

2.3. Значение уровня обеспеченности собственным капиталом (К3) определяется как отношение величины собственного капитала к общей сумме пассивов на отчетную дату:

![]() где:

где:

СК – собственный капитал на отчетную дату (форма № 1 строка 1495);

П – общая сумма пассивов на отчетную дату (форма № 1 строка 1900).

Снижение уровня обеспеченности собственным капиталом от 20,75% до 20% является основанием для направления страховщику требования Центрального Республиканского Банка в письменной форме по предоставлению плана мероприятий, направленного на повышение финансовой устойчивости, в соответствии с Законом.

Недопустимое значение уровня обеспеченности собственным капиталом – менее 20%.

2.4. Значение показателя убыточности страховщика (К4) определяется как отношение суммы чистых понесенных убытков по страховым выплатам к сумме чистых заработанных страховых премий:

![]() где:

где:

ЧПУ – сумма чистых понесенных убытков по страховым выплатам (форма № 2 строка 2070);

ЗСП – сумма чистых заработанных страховых премий (форма № 2 строка 2010).

При расчете показателя убыточности страховщика для анализа используются данные в соответствии со значениями отчетности за четыре отчетных периода, предшествующих отчетной дате.

Увеличение показателя убыточности страховщика от 55% до 60% является основанием для направления страховщику требования Центрального Республиканского Банка в письменной форме по предоставлению плана мероприятий, направленного на повышение финансовой устойчивости, в соответствии с Законом.

Недопустимое значение показателя убыточности страховщика – более 60%.

2.5. Значение комбинированного коэффициента убыточности (К5) определяется как сумма показателя убыточности страховщика и показателя уровня расходов:

![]() где:

где:

К4 – значение показателя убыточности страховщика;

К6 – значение показателя уровня расходов.

Увеличение комбинированного коэффициента убыточности от 95% до 100% является основанием для направления страховщику требования Центрального Республиканского Банка в письменной форме по предоставлению плана мероприятий, направленного на повышение финансовой устойчивости, в соответствии с Законом.

Недопустимое значение комбинированного коэффициента убыточности – более 100%.

2.6. Значение показателя уровня расходов (К6) определяется как отношение суммы расходов от страховой деятельности и расходов от нестраховой деятельности к сумме чистых заработанных страховых премий:

где:

где:

Рстрах – расходы от страховой деятельности: расходы по ведению страховых операций, сальдо между прочими расходами и доходами по страхованию (форма № 2 строка 2130 + строка 2150 + строка 2180 – строка 2120);

Рнестрах – расходы от нестраховой деятельности: сальдо между прочими расходами и доходами, не связанными со страховыми операциями (форма № 2 строка 2270 – строка 2240);

ЗСП – сумма чистых заработанных страховых премий (форма № 2 строка 2010).

При расчете показателя уровня расходов для анализа используются данные в соответствии со значениями отчетности за четыре отчетных периода, предшествующих отчетной дате.

Увеличение показателя уровня расходов от 35% до 40% является основанием для направления страховщику требования Центрального Республиканского Банка в письменной форме по предоставлению плана мероприятий, направленного на повышение финансовой устойчивости, в соответствии с Законом.

Недопустимое значение показателя уровня расходов – более 40%.

2.7. Значение рентабельности собственного капитала (К7) определяется как отношение прибыли до налогообложения к ½ суммы величин собственного капитала на отчетную дату и аналогичную дату года, предшествующего отчетной дате:

![]() где:

где:

Пр – прибыль до налогообложения (форма № 2 строка 2290);

СК – собственный капитал на отчетную дату (форма № 1 строка 1495);

СК0 – собственный капитал на аналогичную дату года, предшествующего отчетной дате (форма № 1 строка 1495).

При расчете значения рентабельности собственного капитала для анализа используются данные в соответствии со значениями отчетности за четыре отчетных периода, предшествующих отчетной дате.

Снижение рентабельности собственного капитала от 7,35% до 7% является основанием для направления страховщику требования Центрального Республиканского Банка в письменной форме по предоставлению плана мероприятий, направленного на повышение финансовой устойчивости, в соответствии с Законом.

Недопустимое значение рентабельности собственного капитала – менее 7%.

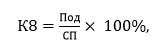

2.8. Значение рентабельности страховой деятельности (К8) определяется как отношение прибыли от операционной деятельности к сумме подписанных страховых премий:

где:

где:

Под – прибыль от операционной деятельности (форма № 2 строка 2190);

СП – страховые премии подписанные (форма № 2 строка 2011);

При расчете значения рентабельности страховой деятельности для анализа используются данные в соответствии со значениями отчетности за четыре отчетных периода, предшествующих отчетной дате.

Снижение рентабельности страховой деятельности от 3,675% до 3,5% является основанием для направления страховщику требования Центрального Республиканского Банка в письменной форме по предоставлению плана мероприятий, направленного на повышение финансовой устойчивости, в соответствии с Законом.

Недопустимое значение рентабельности страховой деятельности – менее 3,5%.

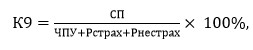

2.9. Значение показателя текущей платежеспособности (К9) определяется как отношение валовой суммы подписанных страховых премий к сумме чистых понесенных убытков по страховым выплатам, расходов от страховой деятельности, расходов от нестраховой деятельности:

где:

где:

СП – страховые премии подписанные (форма № 2 строка 2011);

ЧПУ – сумма чистых понесенных убытков по страховым выплатам (форма № 2 строка 2070);

Рстрах – расходы от страховой деятельности: расходы по ведению страховых операций, сальдо между прочими расходами и доходами по страхованию (форма № 2 строка 2130 + строка 2150 + строка 2180 – строка 2120);

Рнестрах – расходы от нестраховой деятельности: сальдо между прочими расходами и доходами, не связанными со страховыми операциями (форма № 2 строка 2270 – строка 2240).

При расчете значения показателя текущей платежеспособности для анализа используются данные в соответствии со значениями отчетности за четыре отчетных периода, предшествующих отчетной дате.

Снижение показателя текущей платежеспособности от 90% до 85% является основанием для направления страховщику требования Центрального Республиканского Банка в письменной форме по предоставлению плана мероприятий, направленного на повышение финансовой устойчивости, в соответствии с Законом.

Недопустимое значение показателя текущей платежеспособности – менее 85%.

2.10. Значение показателя текущей ликвидности (К 10) определяется как отношение высоколиквидных активов к сумме страховых резервов, прочих долгосрочных обязательств, текущих обязательств и обеспечений страховщика, обязательств, связанных с необоротными активами, чистой стоимости активов негосударственного пенсионного фонда:

где:

где:

Ав/л – высоколиквидные активы: денежные средства и их эквиваленты на отчетную дату (форма № 1 строка 1165);

СРД – страховые резервы и прочие долгосрочные обязательства (форма № 1 строка 1595);

Обт – текущие обязательства и обеспечения страховщика на отчетную дату (форма № 1 строка 1695);

ОбНА – обязательства, связанные с необоротными активами (форма № 1 строка 1700);

АНПФ – чистая стоимость активов негосударственного пенсионного фонда (форма № 1 строка 1800).

Снижение показателя текущей ликвидности от 90% до 85% является основанием для направления страховщику требования Центрального Республиканского Банка в письменной форме по предоставлению плана мероприятий, направленного на повышение финансовой устойчивости, в соответствии с Законом.

Недопустимое значение показателя текущей ликвидности – менее 85%.

2.11. Значение показателя доли дебиторской задолженности по операциям страхования в активах страховщика (К11) определяется по формуле:

где:

где:

SUM ДЗ – дебиторская задолженность по операциям страхования (задолженность агентов; задолженность страхователей) (форма № 1 строка 1125), уменьшенная на сумму просроченной более чем на 30 календарных дней дебиторской задолженности по операциям страхования на отчетную дату;

А – общая сумма активов на отчетную дату (форма № 1 строка 1300).

Увеличение показателя доли дебиторской задолженности по операциям страхования в активах от 0,5% до 3% является основанием для направления страховщику требования Центрального Республиканского Банка в письменной форме по предоставлению плана мероприятий, направленного на повышение финансовой устойчивости, в соответствии с Законом.

Недопустимое значение показателя доли дебиторской задолженности по операциям страхования в активах – более 3%.».

Первый заместитель

Председателя Ю.А. Дмитренко