| Дата публикации | 16:05 09.06.2016 |

ДОНЕЦКАЯ НАРОДНАЯ РЕСПУБЛИКА

СОВЕТ МИНИСТРОВ

ПОСТАНОВЛЕНИЕ

от 31 мая 2016 г. № 7-48

Об утверждении Порядка использования дебиторской задолженности как

источника погашения задолженности налогоплательщика путем

обращения взыскания на дебиторскую задолженность такого

налогоплательщика, а также на активы дебиторов такого

налогоплательщика

Во исполнение и с целью реализации норм пунктов 44.2, 44.12, 44.13 статьи 44 главы 10-2 Закона Донецкой Народной Республики от 25.12.2015 № 99-IHC «О налоговой системе», Совет Министров Донецкой Народной Республики

ПОСТАНОВЛЯЕТ:

1. Утвердить Порядок использования дебиторской задолженности как источника погашения задолженности налогоплательщика путем обращения взыскания на дебиторскую задолженность такого налогоплательщика, а также на активы дебиторов такого налогоплательщика, с приложениями (прилагается).

2. Настоящее Постановление вступает в силу со дня его официального опубликования.

Председатель

Совета Министров А. В. Захарченко

УТВЕРЖДЕН

Постановлением

Совета Министров Донецкой

Народной Республики

от 31 мая 2016 г. № 7-48

ПОРЯДОК

использования дебиторской задолженности как источника погашения

задолженности налогоплательщика путем обращения взыскания на

дебиторскую задолженность такого налогоплательщика, а также на

активы дебиторов такого налогоплательщика

I. Общие положения

1.1. Порядок использования дебиторской задолженности как источника погашения задолженности налогоплательщика путем обращения взыскания на дебиторскую задолженность такого налогоплательщика, а также на активы дебиторов такого налогоплательщика (далее — Порядок), разработан во исполнение и с целью реализации пунктов 44.2, 44.12, 44.13 статьи 44 главы 10-2 Закона Донецкой Народной Республики от 25.12.2015 № 99-IHC «О налоговой системе» (далее — Закон) и определяет условия и порядок использования дебиторской задолженности как источника погашения задолженности налогоплательщика путем обращения взыскания органами доходов и сборов Донецкой Народной Республики (далее — орган доходов и сборов), на дебиторскую задолженность такого налогоплательщика, а также на активы дебиторов такого налогоплательщика.

1.2. В настоящем Порядке основные понятия и термины используются в значениях, приведенных в Законе.

1.3. В настоящем Порядке используются следующие дополнительные определения:

1.3.1. Безнадежная к взысканию дебиторская задолженность (безнадежная дебиторская задолженность) — текущая дебиторская задолженность, относительно которой существует уверенность в ее не возврате дебитором (дебитор находится в процессе ликвидации; дебитор прекратил свою деятельность и исключен из единого государственного реестра юридических

лиц и физических лиц-предпринимателей; в отношении дебитора введена процедура банкротства (несостоятельности); дебиторская задолженность, взыскание которой стало невозможным в связи с действием обстоятельств непреодолимой силы, стихийного бедствия (форс-мажорных обстоятельств), подтвержденных в порядке, предусмотренном законодательством Донецкой Народной Республики; дебитор находится в иностранном государстве, с которым Донецкой Народной Республикой не заключен договор о правовой помощи и др.) или по которой истек срок исковой давности;

1.3.2. Бесспорная дебиторская задолженность — дебиторская задолженность, срок погашения которой наступил, факт и характер возникновения сумм которой подтвержден соответствующими документами, наличие которых исключают возможность оспаривания таких сумм (первичные (иные) документы; акт сверки расчетов, удостоверяющий правильность отражения расчетов сторонами и(или) соответствующим решением суда);

1.3.3. Дебиторская задолженность — сумма задолженности юридических лиц и физических лиц — предпринимателей перед налогоплательщиком, возникшая вследствие не исполнения и(или) несвоевременного исполнения гражданских, хозяйственных, уголовных и других обязательств, предусмотренных действующим законодательством;

1.3.4. Уступка права требования — перевод обязательства или передача кредиторских полномочий от одного лица в пользу другого.

II. Условия для определения источником погашения задолженности налогоплательщика бесспорной дебиторской задолженности

налогоплательщика

2.1. В случае отсутствия активов для погашения задолженности налогоплательщика перед бюджетами и фондом или недостаточности средств, вырученных за счет применения процедуры продажи залоговых активов в счет погашения задолженности, орган доходов и сборов имеет право определить ответственным за погашение задолженности такого налогоплательщика третье лицо — дебитора, которое в течение одного года до последнего дня предельного срока погашения суммы денежного обязательства такого налогоплательщика приобрел у него активы и имеет непогашенную бесспорную дебиторскую задолженность или получило их в собственность на безвозмездной основе или как безвозвратную финансовую помощь (кроме благотворительных взносов или пожертвований неприбыльным организациям или другим приобретателям благотворительной помощи в соответствии с законодательством Донецкой Народной Республики), путем:

2.1.1. Обращения взыскания на бесспорную дебиторскую задолженность налогоплательщика в соответствии с настоящим Порядком;

2.1.2. Возврата в судебном порядке указанных в настоящем подпункте активов с целью дальнейшего обращения взыскания на них.

2.2. В случае, если осуществление мер по взысканию задолженности налогоплательщика путем приостановления расходных операций по его счетам в банке и взыскания денежных средств с них, а также путем изъятия наличных денежных средств налогоплательщика не привело к погашению суммы задолженности в течение 30 календарных дней с момента направления (вручения) такому налогоплательщику налогового требования, территориальный орган доходов и сборов может определить источником погашения такой задолженности бесспорную дебиторскую задолженность налогоплательщика.

III. Порядок обращения взыскания на бесспорную дебиторскую

задолженность

3.1. Обращение взыскания на бесспорную дебиторскую задолженность заключается в переходе к территориальному органу доходов и сборов права налогоплательщика на получение бесспорной дебиторской задолженности в размере задолженности налогоплательщика, но не более суммы бесспорной дебиторской задолженности, существовавшей на день обращения взыскания.

3.2. Обращение взыскания на безнадежную (нереальную к взысканию) дебиторскую задолженность не осуществляется.

3.3. Территориальный орган доходов и сборов с целью определения дебиторской задолженности, ее бесспорности, а также с целью исключения безнадежной (нереальной к взысканию) дебиторской задолженности имеет право требовать у налогоплательщика:

3.3.1. Предоставления информации относительно перечня дебиторов с указанием размера и характера сумм дебиторской задолженности;

3.3.2. Предоставления соответствующих каждой сумме дебиторской задолженности заверенных копий первичных документов относительно возникновения таких обязательств;

3.3.3. Проведения в безотлагательном порядке сверки расчетов с дебиторами и предоставления соответствующих актов сверки, удостоверяющих правильность отражения расчетов сторонами;

3.3.4. Предоставления решения суда (при его наличии), подтверждающего наличие бесспорной дебиторской задолженности;

3.3.5. Предоставления иной информации и подтверждающих ее документов в случае необходимости дополнительного подтверждения бесспорности дебиторской задолженности.

3.4. Налогоплательщик имеет право самостоятельно определить источником погашения своей задолженности дебиторскую задолженность и направить свои предложения с соответствующими документами, подтверждающими бесспорность дебиторской задолженности, в территориальный орган доходов и сборов.

3.5. Определение сумм дебиторской задолженности, которая является дополнительным источником погашения задолженности, также может осуществляться на основании данных бухгалтерского и аналитического учета налогоплательщика, договоров и иных документов налогоплательщика.

Установление бесспорности дебиторской задолженности осуществляется путем проведения анализа документов, полученных от налогоплательщика в соответствии с настоящим Порядком.

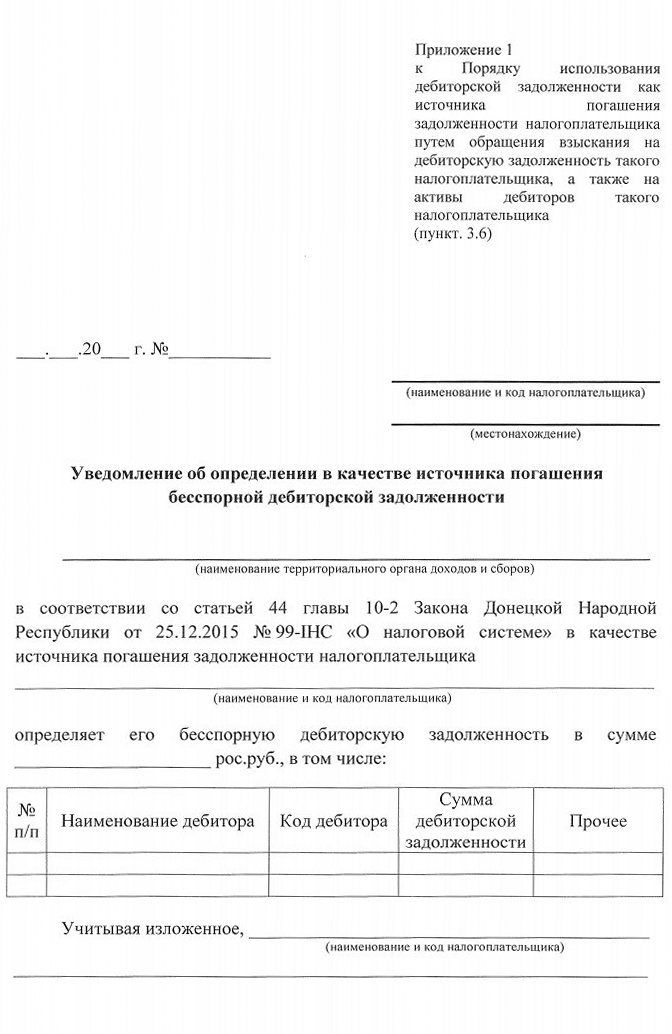

3.6. Территориальный орган доходов и сборов уведомляет налогоплательщика об определении в качестве источника погашения его задолженности бесспорной дебиторской задолженности. (Приложение 1). Указанное уведомление направляется (вручается) налогоплательщику по почте с уведомлением о вручении или лично под роспись. Регистрация уведомления осуществляется в общем порядке, предусмотренном для регистрации исходящей корреспонденции.

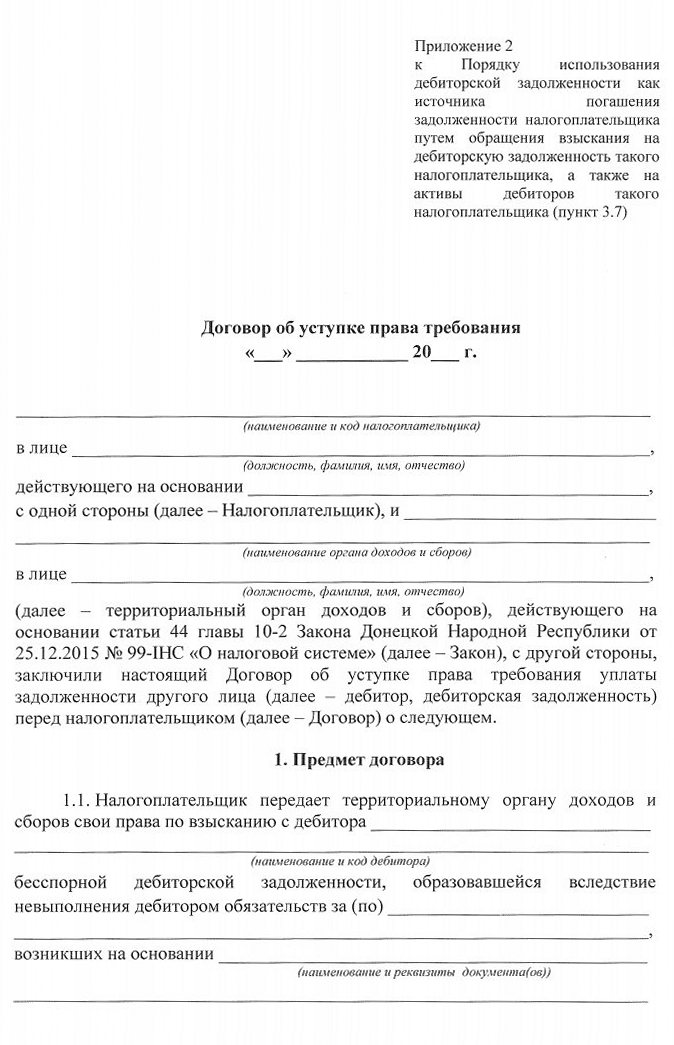

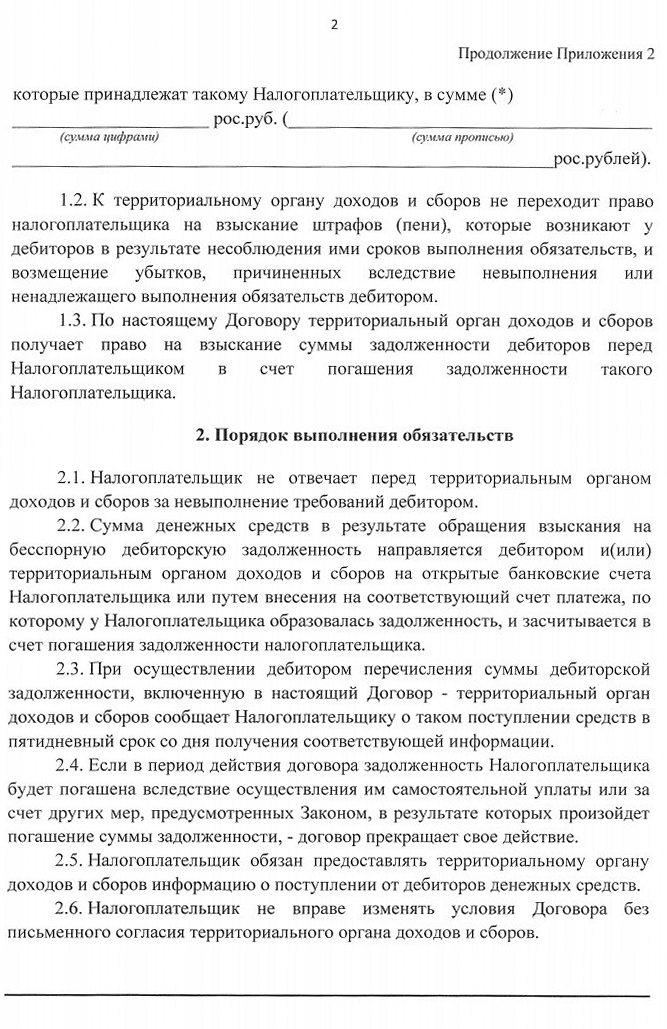

3.7. Обращение взыскания на бесспорную дебиторскую задолженность осуществляется путем заключения договора уступки права требования (далее — договор). Договор составляется в трех оригинальных экземплярах, из которых один — остается у территориального органа доходов и сборов, второй — передается налогоплательщику, третий — направляется (вручается) дебитору налогоплательщика (Приложение 2).

3.8. Территориальный орган доходов и сборов информирует дебитора(ов) налогоплательщика об уступке права требования погашения дебиторской задолженности путем формирования и направления (вручения) соответствующего уведомления-решения (Приложение 3) такому(им) дебитору(ам) в порядке, установленном для налогового требования статьей 46 главы 10 Закона, с приложением к нему договора, предусмотренного в пункте 3.7 настоящего раздела.

3.9. Перевод на территориальный орган доходов и сборов права требования по уплате бесспорной дебиторской задолженности не приостанавливает применение в отношении такого налогоплательщика мероприятий по взысканию задолженности, предусмотренных нормами главы 10-2 Закона до момента погашения его задолженности в полном объеме.

IV. Ответственность дебитора в случае не выполнения требований относительно погашения дебиторской задолженности, права требования

которой переведено на территориальный орган доходов и сборов

4.1. В случае непогашения дебитором бесспорной дебиторской задолженности в течение 10 календарных дней после получения соответствующего уведомления-решения, к нему применяются меры взыскания, предусмотренные нормами главы 10-2 Закона.

4.2. Если меры принудительного взыскания, предусмотренные статьями 48, 50 Закона, в течение 30 календарных дней после срока, установленного дебитору(ам) для самостоятельного погашения задолженности, не приводят к погашению такой бесспорной дебиторской задолженности (отсутствие/недостаточность денежных средств на банковских счетах, в кассе, сейфе, ящике регистратора расчетных операций и в прочих местах хранения средств дебитора; отсутствие открытых банковских счетов и др.) — территориальный орган доходов и сборов обращает взыскание на активы налогоплательщика-должника, которые находятся в налоговом залоге.

4.3. При отсутствии активов для погашения задолженности налогоплательщика или недостаточности средств, вырученных за счет применения процедуры продажи залоговых активов в счет погашения задолженности, территориальный орган доходов и сборов имеет право определить ответственным за погашение задолженности такого плательщика его дебитора(ов) путем обращения взыскания на активы такого(их) дебитора(ов) при условии действия ранее направленного (врученного) такому(им) дебитору(ам) уведомления-решения, предусмотренного подпунктом 3.8 пункта 3 настоящего Порядка.

V. Особенности уплаты бесспорной дебиторской задолженности

5.1. Сумма денежных средств в результате обращения взыскания на бесспорную дебиторскую задолженность направляется дебитором и(или) территориальным органом доходов и сборов на открытые банковские счета налогоплательщика или путем внесения на соответствующий счет платежа, по которому у налогоплательщика образовалась задолженность, и засчитывается в счет погашения задолженности налогоплательщика.

5.2. Требования, предусмотренные подпунктом 5.1 настоящего пункта, являются одними из условий, которые предусматриваются в договоре.

5.3. Исполнение дебитором обязательства по договору считается исполнением обязательства перед надлежащим кредитором.

5.4. Дебитор обязан незамедлительно информировать территориальный орган доходов и сборов и налогоплательщика о каждом факте уплаты (перечисления) денежных средств в счет погашения бесспорной дебиторской задолженности в письменном виде с приложением заверенных копий соответствующих подтверждающих документов.

Территориальный орган доходов и сборов сообщает налогоплательщику о таком поступлении средств в пятидневный срок со дня получения соответствующей информации (Приложение 4). Регистрация указанной информации осуществляется в порядке, определенном для регистрации исходящей корреспонденции.

5.5. Погашение бесспорной дебиторской задолженности в сумме, предусмотренной договором, является основанием для отмены обеспечительной меры (налоговый залог) в отношении дебитора и мероприятий взыскания такой задолженности, а уведомление-решение, предусмотренное подпунктом 3.8 пункта 3 настоящего Порядка, считается отозванным.

5.6. Если в период действия договора задолженность налогоплательщика будет погашена вследствие осуществления им самостоятельной уплаты или за счет других мер, предусмотренных Законом, в результате которых произойдет погашение суммы задолженности, — договор прекращает свое действие, обеспечительная мера (налоговый залог) в отношении дебитора и мероприятия взыскания такой задолженности — отменяются, а уведомление-решение, предусмотренное подпунктом 3.8 пункта 3 настоящего Порядка, считается отозванным.

VI. Заключительные положения

6.1. Бесспорная дебиторская задолженность, право требования по уплате которой переведено на территориальный орган доходов и сборов, продолжает оставаться активом налогоплательщика, имеющего задолженность, до поступления средств в бюджет за счет взыскания такой дебиторской задолженности.