| Дата публикации | 16:20 09.06.2016 |

ДОНЕЦКАЯ НАРОДНАЯ РЕСПУБЛИКА

СОВЕТ МИНИСТРОВ

Внесены изменения Постановлением Правительства ДНР № 2-6 от 27.12.2018 г.

ПОСТАНОВЛЕНИЕ

от 31 мая 2016 г. № 7-55

Об утверждении Порядка списания безнадежной задолженности

налогоплательщиков

Во исполнение статьи 53 главы 10-2 Закона Донецкой Народной Республики от 25.12.2015 № 99-IHC «О налоговой системе», Совет Министров Донецкой Народной Республики

ПОСТАНОВЛЯЕТ:

1. Утвердить Порядок списания безнадежной задолженности налогоплательщиков (прилагается).

2. Настоящее Постановление вступает в силу со дня официального опубликования.

Председатель

Совета Министров А. В. Захарченко

УТВЕРЖДЕН

Постановлением

Совета Министров

Донецкой Народной Республики

от 31 мая 2016 г. № 7-55

ПОРЯДОК

списания безнадежной задолженности налогоплательщиков

I. Общие положения

1.1. Порядок списания безнадежной задолженности налогоплательщиков (далее — Порядок) определяет механизм списания безнадежной задолженности налогоплательщика и разработан в соответствии со статьей 53 Закона Донецкой Народной Республики от 25.12.2015 № 99-IHC «О налоговой системе» (далее — Закон).

1.2. Сфера действия Порядка распространяется на налогоплательщиков, определенных в статье 15 главы 3 Закона.

II. Случаи определения задолженности безнадежной

2.1. Под понятием безнадежная задолженность следует понимать:

а) задолженность налогоплательщика, относительно которой прошел срок давности, а именно 1095 дней;

б) задолженность налогоплательщика, признанного в установленном порядке банкротом, требования относительно которого не были удовлетворены в связи с недостаточностью имущества банкрота;

в) задолженность физического лица, признанная в судебном порядке безнадежной к взысканию;

г) задолженность налогоплательщика, возникшая вследствие форс-мажорных обстоятельств, подтвержденных соответствующими документами, установленными действующими законодательством Донецкой Народной Республики (далее — законодательство).

III. Сроки давности

3.1. Отсчет срока давности (1095 календарных дней) начинается с даты отображения в карточках лицевых счетов налогоплательщика сумм задолженности, а именно — с фактической даты возникновения такой задолженности.

3.2. При заключении между налогоплательщиком и территориальным органом доходов и сборов договора об отсрочке (рассрочке) уплаты задолженности течение срока давности (1095 календарных дней) прерывается со дня их заключения.

3.3. В случае расторжения договора об отсрочке (рассрочке) уплаты задолженности между налогоплательщиком и территориальным органом доходов и сборов течение исковой давности не возобновляется, а начинается заново. Время, истекшее до прерывания исковой давности, в новый срок не засчитывается.

IV. Определение сумм безнадежной задолженности, которая подлежит списанию

4.1. Определение сумм безнадежной задолженности, которая подлежит списанию территориальным органом доходов и сборов, осуществляется на основании:

а) данных автоматизированной информационной системы (далее — АИС);

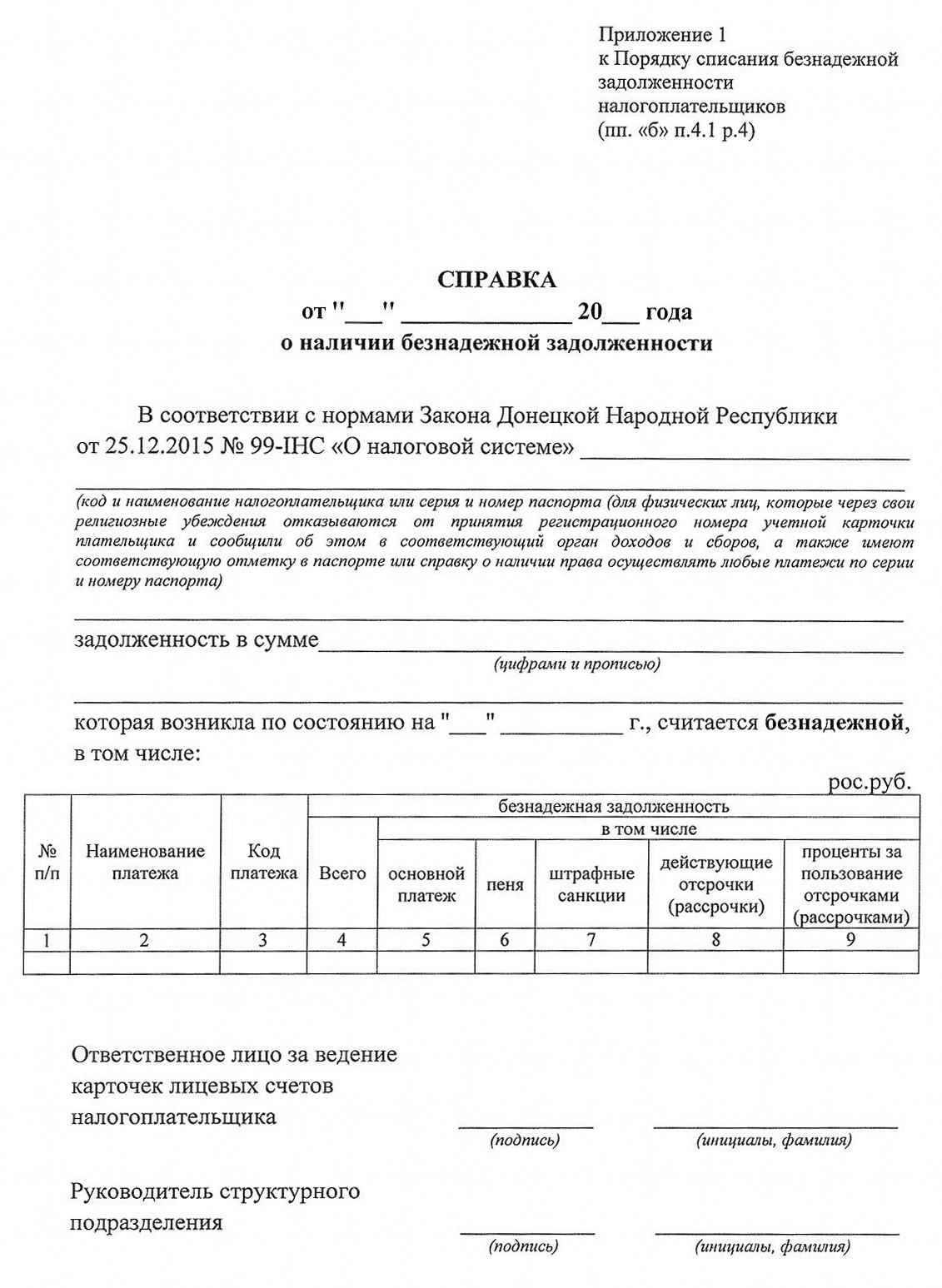

б) данных справки структурного подразделения, отвечающего за ведение карточек лицевых счетов налогоплательщиков, которые подтверждают наличие задолженности со сроком давности более чем 1095 дней (Приложение 1);

в) соответствующего решения суда, вступившего в законную силу (при его наличии в территориальном органе доходов и сборов);

г) документов, подтверждающих существование форс-мажорных обстоятельств (исключительные погодные условия и стихийные бедствия, ураган, буря, наводнение, нагромождение снега, гололед, землетрясение, пожар, проседание и сдвиг почвы, замерзание моря, закрытие морских проливов, которые попадаются на обычном морском пути между портами отгрузки и выгрузки, другое стихийное бедствие и тому подобное, непредвиденные ситуации, которые происходят независимо от воли и желания налогоплательщика: (военные (боевые) действия, блокада, забастовка, авария, их последствия и т.п.), в том числе протокольного решения Межведомственной комиссии по установлению льгот и списанию существующей (имеющейся) задолженности по уплате платы за землю (далее — межведомственная комиссия), созданной в соответствии с Постановлением Совета Министров Донецкой Народной Республики.

4.2. Списанию также подлежит сумма отсроченного (рассроченного) платежа, в том числе начисленные на такой платеж суммы процентов за пользование отсрочкой/рассрочкой, который признан безнадежным в соответствии с законодательством.

Решение о списании отсроченного/рассроченного платежа, который признан безнадежным в полном объеме, является основанием для принятия решения об отмене отсрочки (рассрочки) и досрочного расторжения соответствующего договора.

В случае если списанию подлежит лишь часть отсроченного (рассроченного) платежа, то в договор об отсрочке (рассрочке) вносятся соответствующие изменения в установленном законодательстве порядке.

V. Принятие решения о списании безнадежной задолженности

5.1. Налогоплательщик обращается в территориальный орган доходов и сборов по месту учета безнадежной задолженности с письменным заявлением, в котором указывается сумма задолженности, подлежащая

списанию в разрезе платежей.

С заявлением обязательно предоставляются документы, указанные в пункте 4 настоящего Порядка.

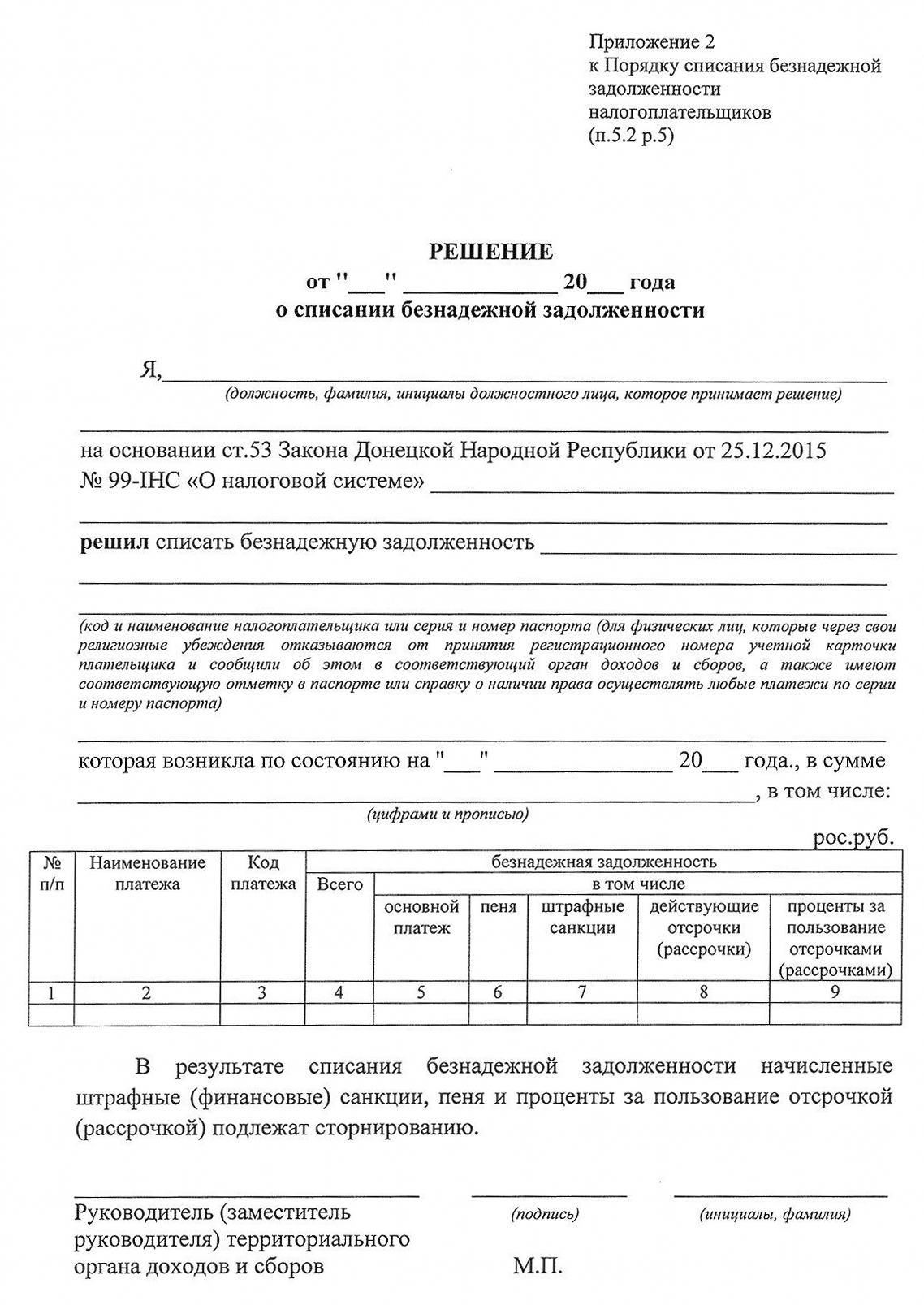

5.2. По результатам рассмотрения документов, предоставленных непосредственно налогоплательщиком, руководитель (заместитель) территориального органа доходов и сборов при наличии оснований принимает решение о списании безнадежной задолженности согласно установленной формы (Приложение 2).

Решение о списании безнадежной задолженности составляется в двух экземплярах: первый — для налогоплательщика, второй — для территориального органа доходов и сборов.

5.3. В случае, если налогоплательщик не обращается в территориальный орган доходов и сборов по месту учета безнадежной задолженности с письменным заявлением о списании задолженности, срок давности которой составил 1095 календарных дней, такая задолженность может быть списана без заявления налогоплательщика.

В указанном в абзаце первом настоящего подпункта случае руководитель (заместитель) территориального органа доходов и сборов принимает решение о списании безнадежной задолженности на основании служебной записки структурного подразделения, к функциям которого относится взыскание задолженностей, подтвержденной следующими документами:

а) справка о непредоставлении налогоплательщиком отчетности более одного календарного года;

б) справка от структурного подразделения, отвечающего за ведение карточек лицевых счетов налогоплательщика, подтверждающая наличие задолженности со сроком давности более чем 1095 календарных дней (Приложение 1);

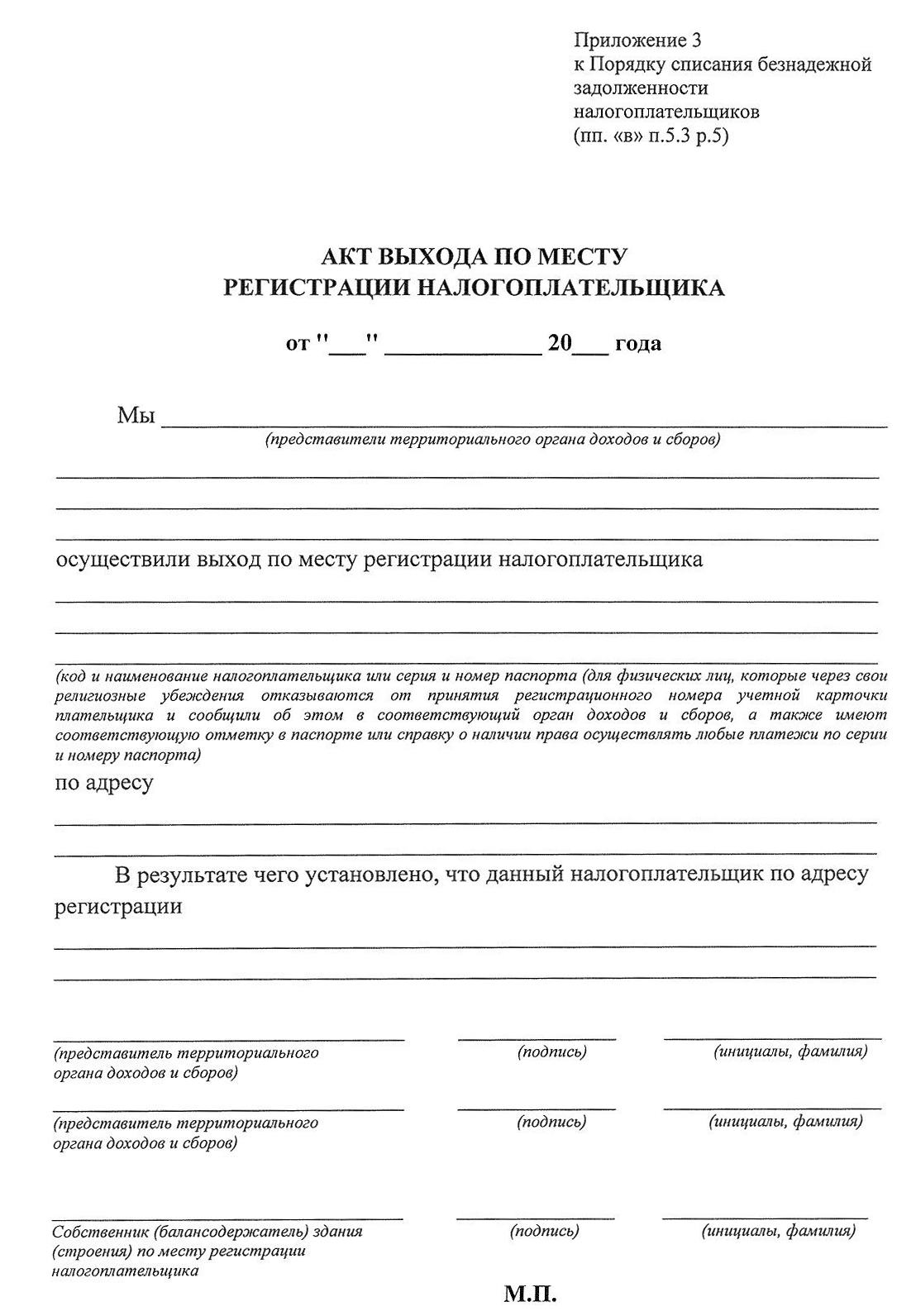

в) документы, подтверждающие отсутствие налогоплательщика по месту регистрации (прописки) или акт выхода по месту регистрации налогоплательщика (Приложение 3);

г) документы, подтверждающие отсутствие у налогоплательщика активов, которые могут быть использованы в качестве источника погашения задолженности.

Решение о списании безнадежной задолженности составляется в одном экземпляре — для территориального органа доходов и сборов.

5.4. Списание безнадежной задолженности осуществляется ежеквартально на протяжении месяца, следующего за кварталом, в течение которого такая задолженность приобрела статус безнадежной, если иное не предусмотрено настоящим Порядком.

5.5. В случае если сроки списания не установлены решением суда, вступившего в законную силу, или протокольным решением межведомственной комиссии — списание безнадежной задолженности территориальным органом доходов и сборов осуществляется на основании решения о списании безнадежной задолженности в течение пяти рабочих дней с даты получения указанных в настоящем подпункте документов.

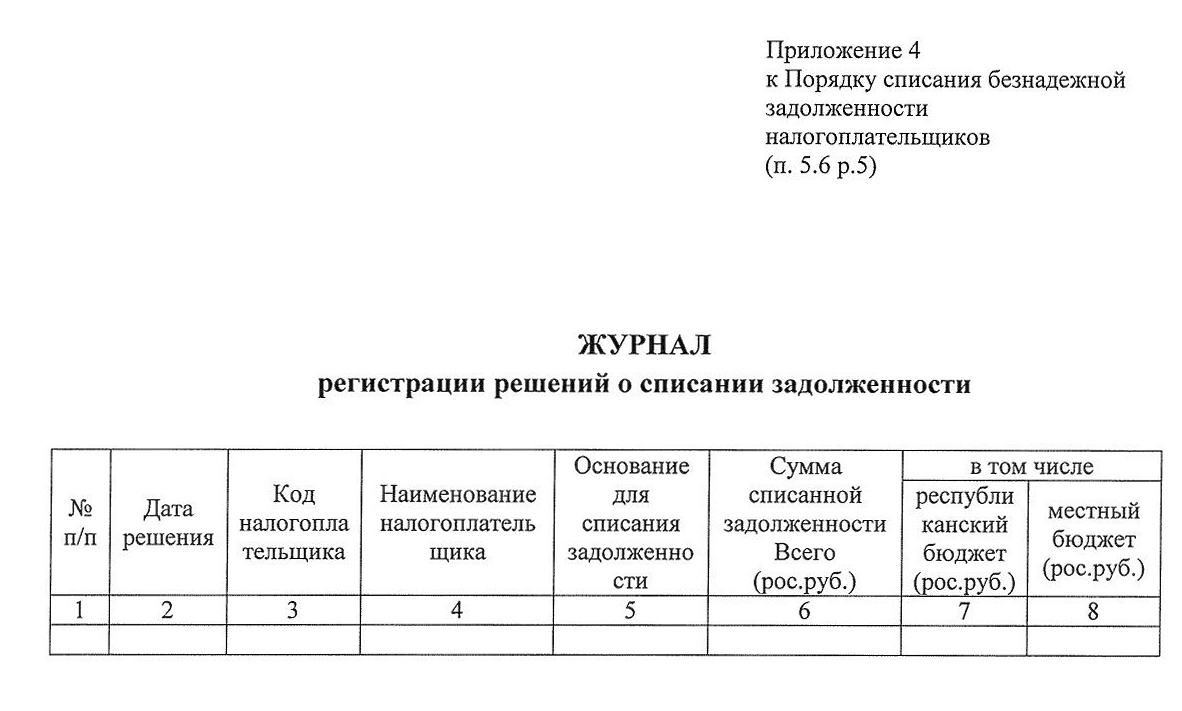

5.6. Регистрация принятых решений о списании безнадежной задолженности ведется структурным подразделением, к функциям которого относится взыскание задолженностей, в специальном журнале регистрации таких решений (Приложение 4).

5.7. Решение о списании безнадежной задолженности вносится в АИС не позднее следующего рабочего дня после подписания такого решения.

5.8. В результате списания безнадежной задолженности начисленные штрафные (финансовые) санкции, пеня и проценты за пользование отсрочкой/рассрочкой подлежат сторнированию.

5.9. До момента введения в эксплуатацию соответствующих режимов в АИС «Налоговый блок», формирование справки о наличии безнадежной задолженности и учет принятых решений о списании безнадежной задолженности осуществляется в ручном режиме на основании форм, установленных настоящим Порядком.